年末調整

年末調整とは

年末調整とは

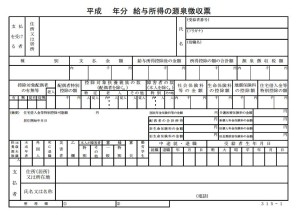

会社など給与を支払っている者は、役員や使用人に給与を払う際に所得税及び復興特別所得税の源泉徴収を行っています。

しかしながら、その年1年間に給与から源泉徴収をした所得税及び復興特別所得税の合計額は、その人が1年間に納めるべき税額と一致することは通常ありません。

なぜなら、生命保険料控除等各種所得控除の金額を加味していない等、源泉徴収は正確な税金計算とは異なるアプローチにより、その徴収金額が決定されているからです。

そのため、1年間に源泉徴収をした所得税及び復興特別所得税の合計額と1年間に納めるべき所得税及び復興特別所得税額を一致させるという手続きが必要となります。

この源泉徴収した税金の金額と実際の納めるべき税金の金額を調整するという手続が年末調整です。

年末調整のやり方

年末調整は、1年間に各人に支払った給与の額を合計して、次のように行います。(2か所以上から給与の支払いを受けている人の年末調整につきましては、こちらを参照ください)

1 その年1年間(1月1日から12月31日まで)に支払った給与の合計額から給与所得控除を差し引いて給与所得控除後の給与の額を計算します。

給与所得控除後の給与の額は、「年末調整等のための給与所得控除後の給与等の金額の表」に載っていますのでそれを参照してください。

2 給与所得控除後の給与の額から配偶者控除、扶養控除、基礎控除等の各種所得控除を差し引きます。

3 1.の給与所得控除後の給与の額から2.の各種所得控除を差し引いた金額を差し引いて出てきた金額(1,000円未満切捨て)に、所得税の税率表を見ながら当てはまる税率を導き出します。

4 所得控除を引いた後の金額に3.で導き出した税率をかけて税額を計算します。

5 年末調整で住宅ローン控除を行う場合には、4.で出てきた税額から住宅ローン控除の金額を差し引きます。

6 5.で算定した税額に102.1%をかけた金額(100円未満切捨て)が、その人が1年間に納付する所得税と復興特別所得税の合計額になります。

7 毎月の給与から源泉徴収をした所得税と復興特別所得税の合計額が6.で算定した1年間に納付する所得税と復興特別所得税額の合計額より多い場合には、その差額の税金を各人に還付します。

逆に、毎月の給与から源泉徴収をした所得税と復興特別所得税の合計額が6.で算定した1年間に納付する所得税と復興特別所得税額の合計額より少ない場合には、その差額の税額を各従業員から徴収します。

なお、年末調整の対象となる人は、「給与所得者の扶養控除等申告書」を提出している人となります。

ただし、年収が2,000万円を超える人は、年末調整の対象にならず確定申告が必要となりますのでご注意ください。

年末調整の料金

当事務所では年末調整業務は下記の料金で承ります。

基本料10,000円+(人数-2人)×5,000円

(2人以下は10,000円)注)

その他年末調整関連業務の料金

| メニュー | 料金 |

| 支払調書の作成 | 3,000円/1枚 |

| 法定調書合計表の作成注) | 10,000円 |

| 給与支払報告書(総括表)の作成 | 1,000円×提出先数 |

注)給与計算代行をご依頼のお客様は50%OFF

料金例

| モデルケース | 料金 |

| 従業員2名・役員1名の美容院のケース | 20,000円 |

| 従業員5名・役員2名の商社のケース | 35,000円 |

| 従業員30名・役員2名の製造業のケース | 160,000円 |

お問い合わせはこちら(24時間受付中)

電話でのお問い合わせ 078-778-3408(平日9:45~16:30)