交際費等の科目分類

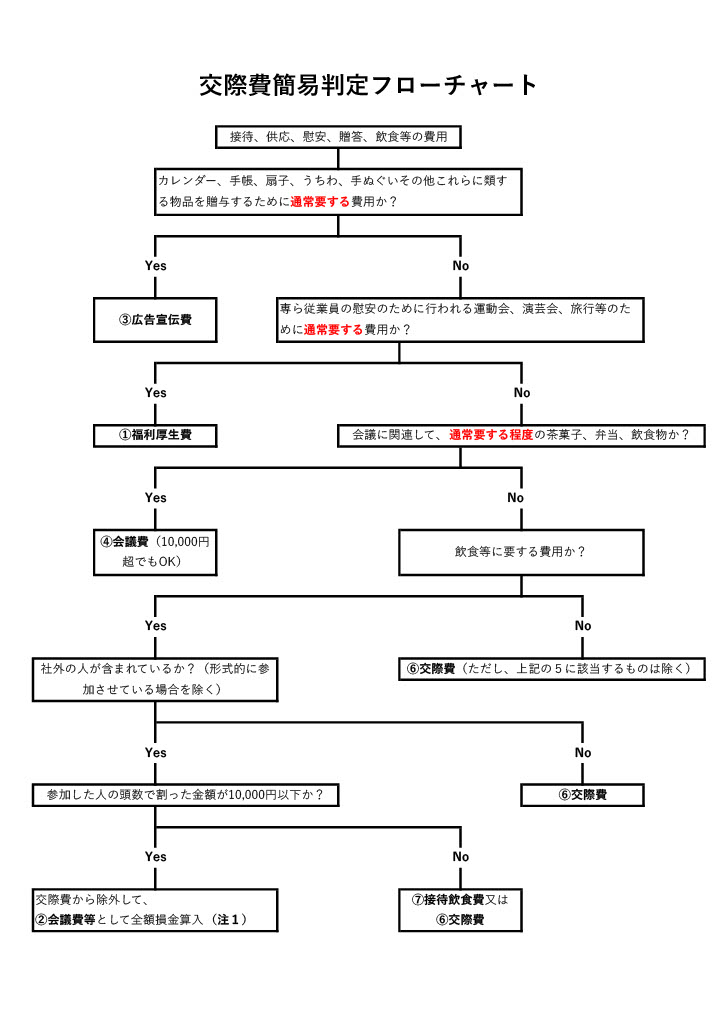

実務上この経費は交際費の科目を使うのか、それとも他の科目を使うのかすぐに判断することが難しい事があるかと思います。

そこで、交際費に該当するか否かの判定基準を簡単に解説いたします。

まず最初に交際費の定義ですが、国税庁のHPによると交際費等とは、「交際費、接待費、機密費その他の費用で、法人が、その得意先、仕入先その他事業に関係のある者等に対する接待、供応、慰安、贈答その他これらに類する行為(以下「接待等」といいます。)のために支出する費用」をいいます。

そして、上記の交際費から除外するものとして、次の5項目は交際費から除外するとされています。

- 専ら従業員の慰安のために行われる運動会、演芸会、旅行等のために通常要する費用(福利厚生費に該当)

- 飲食その他これに類する行為(以下「飲食等」といいます。)のために要する費用(専らその法人の役員若しくは従業員又はこれらの親族に対する接待等のために支出するものを除きます。→社内飲食費に該当)

であって、その支出する金額を飲食等に参加した者の数で割って計算した金額が10,000円以下である費用(注1)

(会議費等に該当。科目は会議費で処理している会社が多いと思われますが、その他の科目でも可能) - カレンダー、手帳、扇子、うちわ、手ぬぐいその他これらに類する物品を贈与するために通常要する費用(広告宣伝費に該当)

- 会議に関連して、茶菓、弁当その他これらに類する飲食物を供与するために通常要する費用(会議費に該当)

- 新聞、雑誌等の出版物又は放送番組を編集するために行われる座談会その他記事の収集のために、又は放送のための取材に通常要する費用(取材費に該当。ただし、通常の会社ではほとんど発生しないと思われます。

(注1)次に掲げる事項を記載した書類を保存している場合

イ その飲食等のあった年月日

ロ その飲食等に参加した得意先、仕入先その他事業に関係のある者等の氏名又は名称及びその関係

ハ その飲食等に参加した者の数

ニ その費用の金額並びにその飲食店、料理店等の名称及びその所在地

(注) 店舗を有しないことその他の理由によりその名称又はその所在地が明らかでない場合は、領収書等に記載された支払先の氏名若しくは名称、住所若しくは居所又は本店若しくは主たる事務所の所在地が記載事項となります。

ホ その他参考となるべき事項

この10,000円基準の判定は、法人の採用している消費税等の経理処理(税抜経理方式又は税込経理方式)により算定した価額により行います。

具体的には、税抜経理を採用している会社は、消費税抜きの金額で10,000円の判定を行い、税込経理を採用している会社は、消費税込みの金額で10,000円の判定を行うことになります。

そのため、税抜経理を採用している会社の方がこの判定上は有利となりま

法人税計算上の取り扱い

- 期末の資本金の額又は出資金の額が1億円以下である等の法人(資本金の額又は出資金の額が5億円以上の法人の100%子法人等を除く)

下記a,bのいずれかの選択適用

a 上記フローチャートの⑦の合計の50%部分を損金算入とする

b 上記フローチャートの⑥の合計のうち、定額控除限度額である800万円以下の金額を損金算入とする - 上記1.以外の法人

上記フローチャートの⑦の合計の50%部分を損金算入とする

※上記内容は平成31年4月1日現在の法令等に基づくものであり、将来変更される可能性があります。

※上記内容は、あくまで当事務所の見解ですので、実際の判断はご自身で行っていただきますようお願いいたします。